Pflichtteilsergänzungsanspruch – Vom Anwalt erklärt

Zum Schutz der Pflichtteilsberechtigten ist der Pflichtteilsergänzungsanspruch ein wichtiger Bestandteil des deutschen Erbrechts. Er greift dann ein, wenn der Erblasser zu Lebzeiten Schenkungen vorgenommen hat, durch die der Nachlass in einer Weise geschmälert wird, dass der Pflichtteil des Pflichtteilsberechtigten gemindert wird.

Mit dem Pflichtteilsergänzungsanspruch kann der Pflichtteilsberechtigte den Wert dieser Schenkungen in die Pflichtteilsberechnung einbeziehen, um den ihm zustehenden Mindestanteil am Nachlass zu sichern. Der Pflichtteilsergänzungsanspruch stellt sicher, dass die Pflichtteilsberechtigten nicht durch großzügige Schenkungen des Erblassers benachteiligt werden und der Pflichtteil so durch den Erblasser unterlaufen werden kann.

In diesem Artikel informiert Rechtsanwalt Sven Diel über den Pflichtteilsergänzungsanspruch, was der Pflichtteilsergänzungsanspruch ist, wer ihn beanspruchen kann, von wem der Pflichtteilsergänzungsanspruch geltend gemacht werden kann und was es mit dem Abschmelzungsprinzip auf sich hat.

5 Fakten zum Pflichtteilsergänzungsanspruch

- Der Pflichtteilsergänzungsanspruch soll den Pflichtteilsberechtigten davor schützen, dass der Erblasser sein Vermögen vor seinem Tod verschenkt und sich so dem Pflichtteil entzieht.

- Der Pflichtteilsergänzungsanspruch kann unabhängig vom Pflichtteilsanspruch nur von den pflichtteilsberechtigten Angehörigen geltend gemacht werden.

- Der Pflichtteilsergänzungsanspruch richtet sich in erster Linie gegen den oder die Erben oder, wenn diese nicht ausgleichungspflichtig sind, gegen den Beschenkten selbst.

- Je länger die Schenkung zurückliegt, desto weniger wird der Wert der Schenkung bei der Berechnung des Pflichtteilsergänzungsanspruchs berücksichtigt. Nach dem Abschmelzungsprinzip sind Schenkungen nur im ersten Jahr nach der Schenkung zu 100 % für den Pflichtteilsergänzungsanspruch zu berücksichtigen. Mit jedem weiteren Jahr verringert sich die Anrechnung um 10 %.

- Pflicht- und Anstandsschenkungen werden bei der Berechnung des Pflichtteilsergänzungsanspruchs nicht berücksichtigt, wie auch Schenkungen unter Ehepartnern/Lebenspartnern nicht zwingend ergänzungspflichtig sind.

Was ist der Pflichtteilsergänzungsanspruch?

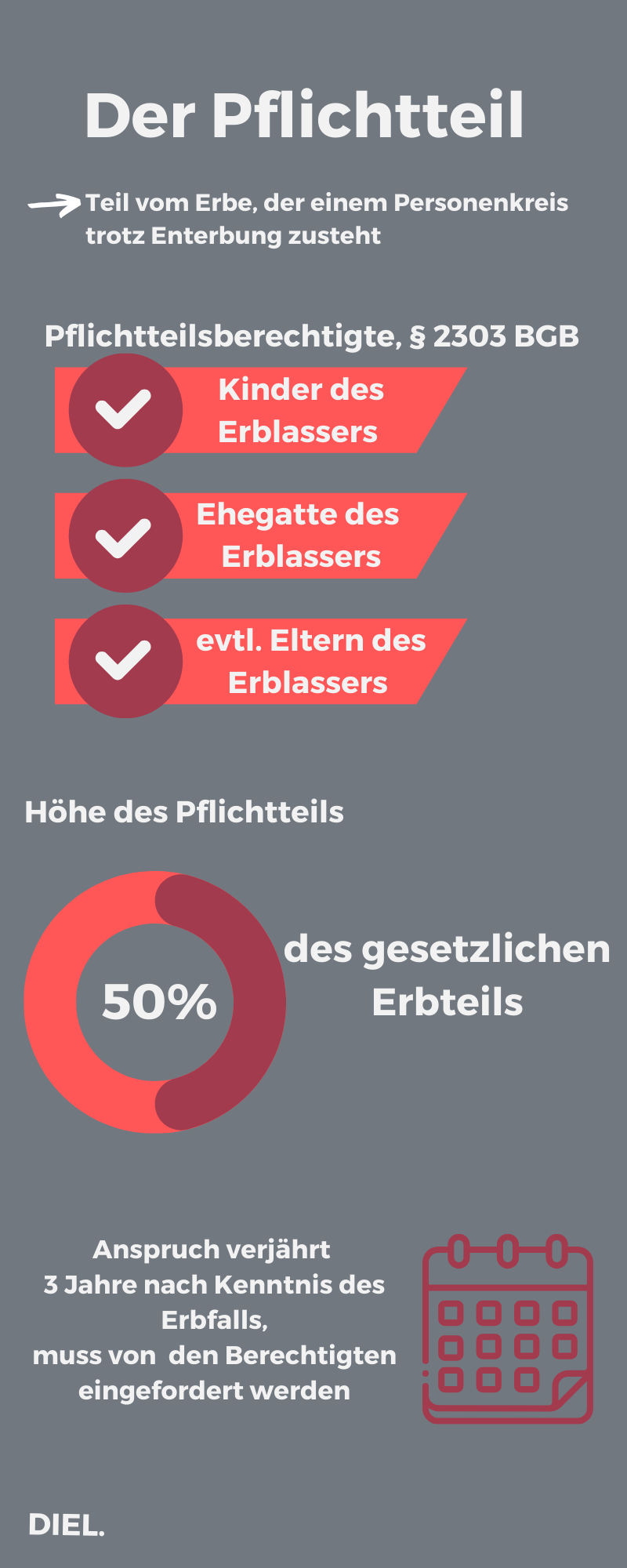

Für den Fall, dass der Erblasser versucht, seine nächsten Angehörigen zu enterben, hat der Gesetzgeber den Pflichtteil als Mindestbeteiligung am Nachlass vorgesehen. Dieser gilt jedoch nur für die nächsten Verwandten, also die Kinder oder den Ehepartner/ Lebenspartner des Erblassers (bei kinderlosen Erblassern auch die eigenen Eltern).

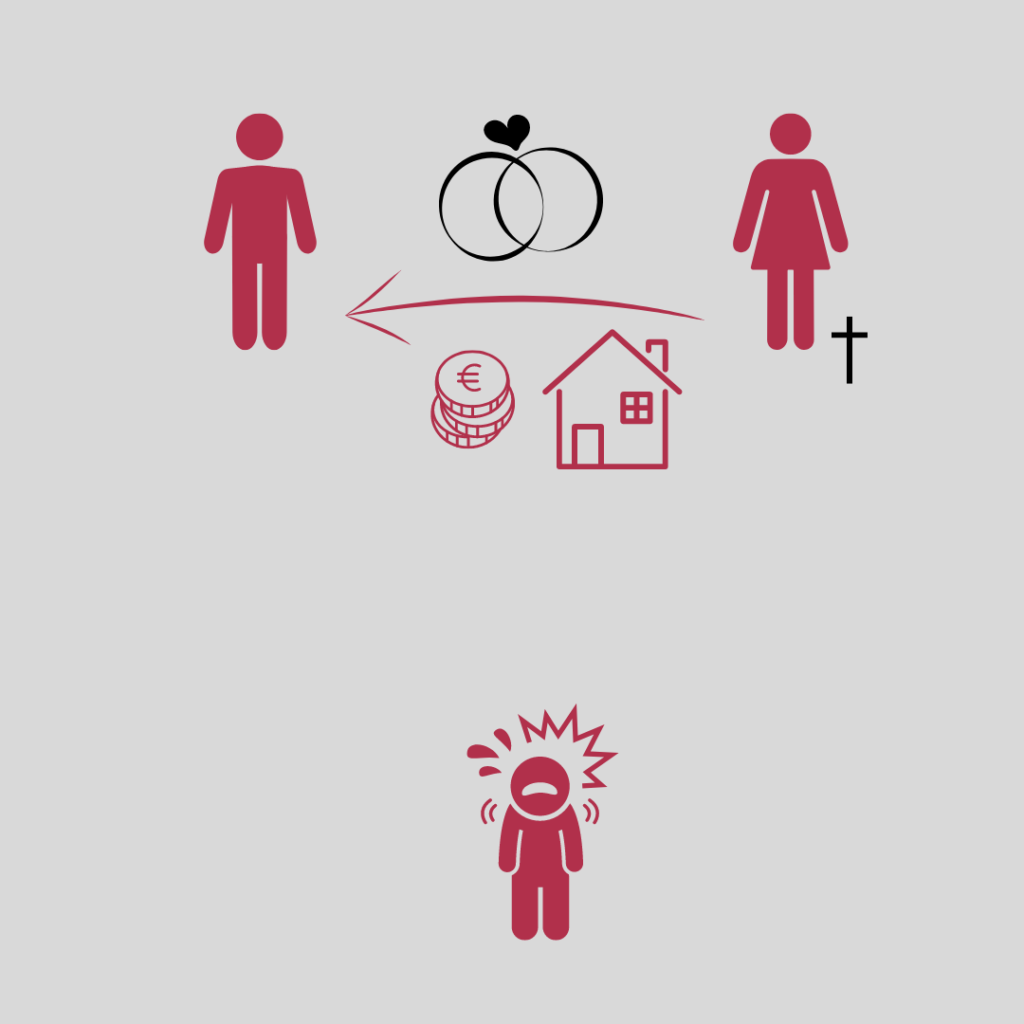

Der Pflichtteilsergänzungsanspruch ist ein Anspruch, der dem Pflichtteilsberechtigten ergänzend zum Pflichtteil zustehen kann. Der Pflichtteilsergänzungsanspruch wurde geschaffen, um zu verhindern, dass der Pflichtteil durch Schenkungen umgangen werden kann. Der Erblasser könnte, um den Pflichtteil seiner pflichtteilsberechtigten Angehörigen zu reduzieren, sein Vermögen bis zu seinem ganz oder zumindest größtenteils Tod verschenken. Dadurch würde sein Nachlass verringert und der enterbte Pflichtteilsberechtigte bekäme vom dem geringeren Nachlass auch nur noch einen reduzierten Pflichtteil.

Um die Nachteile solcher Schenkungen zu vermeiden, wird für Schenkungen bis zu 10 Jahren vor dem Tod des Erblassers ein Pflichtteilsergänzungsanspruch berechnet, der in seiner Quote dem gesetzlichen Pflichtteil entspricht – Pflichtteilsberechtigte erhalten die Hälfte dessen, was ihnen nach der gesetzlichen Erbfolge zustehen würde.

Wer kann den Pflichtteilsergänzungsanspruch geltend machen?

Der Pflichtteilsergänzungsanspruch steht den abstrakt Pflichtteilsberechtigten (Kindern, Ehe- oder Lebenspartnern sowie Eltern) zu (§ 2325 Abs. 1 BGB). Abstrakt bedeutet, dass die Pflichtteilsberechtigten zum pflichtteilsberechtigten Personenkreis gehören müssen, nicht aber, dass ein ordentlicher Pflichtteilsanspruch (z.B. durch Enterbung oder einem zu geringen Nachlass) vorliegen muss.

Der Pflichtteilsergänzungsanspruch ist vom Pflichtteilsanspruch rechtlich unabhängig. Der abstrakte Anspruch muss im Zeitpunkt des Erbfalls bestehen und nicht etwa im Zeitpunkt einer möglicherweise pflichtteilsmindernden Schenkung (diese Doppelberechtigung hat früher z.B. der BGH vertreten).

Schuldner des Pflichtteilsergänzungsanspruchs

Schuldner des Pflichtteilsergänzungsanspruchs sind der Alleinerbe oder die Erben als Gesamtschuldner, nicht aber die Beschenkten.

Die Beschenkten können jedoch in Anspruch genommen werden, wenn der Nachlass zur Erfüllung des Anspruchs nicht ausreicht oder der Nachlass überschuldet ist (§ 2329 BGB).

Welche Umstände berechtigen zur Pflichtteilergänzung?

Ein Anspruch kann nur geltend gemacht werden, wenn es lebzeitige Schenkungen des Erblassers gab. Der zu ergänzende Betrag ist das Ergebnis aus der Differenz des fiktiven Gesamtpflichtteil (also inklusive der Schenkungen) und dem tatsächlich ausgehändigtem Erbe.

Was macht eine Schenkung ergänzungspflichtig?

Der Pflichtteilsergänzungsanspruch schützt den unzufriedenen Erben nur vor Schenkungen, keinen anderen unentgeltlichen Leistungen. Eine Schenkung liegt nach Legaldefinition vor, wenn der Empfänger einer Zuwendung dauerhaft bereichert wird, während das Vermögen des Zuwendenden dauerhaft vermindert wird und beide Parteien einvernehmlich beschlossen haben, dass die Zuwendung unentgeltlich erfolgt.

Nicht unter den Begriff der Schenkung fällt es also, wenn es keine Vermögensminderung des vermeintlich „Schenkenden“ gibt – zum Beispiel also bei zinslosen Darlehen oder unentgeltlichen Dauerleihgaben. Anstands- und Pflichtschenkungen fallen ebenso wenig in den Bereich des Pflichtteilsergänzungsanspruch. Zuletzt sollte beachtet werden, dass die Motive der Schenkung unerheblich sind, ob Böswilligkeit oder Illoyalität vorliegen muss also nicht geprüft werden.

Beispiel aus der Praxis samt großem Irrtum:

Regelmäßig erlebe ich in der Beratung, dass Mandanten den Sachverhalt schildern, dass ihr Vater oder ihre Mutter entweder kurz vor dem Tod oder aber schon mehrere Jahre im voraus Vermögen auf den Bruder oder die Schwester übertragen haben. Dies vor dem Hintergrund, dass mein Mandant leer ausgeht oder mit möglichst wenig. In solchen Fällen ist eine genaue Prüfung der Unterlagen sehr wichtig. Denn abhängig davon, wie und wann (Wohnrecht, Nießbrauch, 10 Jahre usw.) das Vermögen verschoben wurde, es möglicherweise noch Ansprüche gibt.

Nicht selten erlebe ich dann, dass der Pflichtteil vielleicht sogar sehr gering ist und der Plan der Eltern aufgegangen ist. Aber der Pflichtteilsergänzungsanspruch deutlich höher ist. Es ist ein gravierender Fehler, den Pflichtteilsergänzungsanspruch zu vergessen.

Einer der größten Irrtümer ist, dass die Abschmelzung bei Ehegatten ebenfalls 10 Jahre beträgt und der Erblasser gut beraten ist, wenn er sein Vermögen an seinen Ehepartner frühzeitig überträgt. Mit wenigen Ausnahmen ist das der größte Fehler oder Irrtum in der erbrechtlichen Praxis.

Verjährung des Pflichtteilsanspruchs

Oft wissen Pflichtteilsberechtigte nicht, was der Erblasser vor seinem Tod noch verschenkt hat. Zwar unterliegt der Pflichtteilsergänzungsanspruch der Verjährung. Um aber die Unkenntnis von der Schenkung aufzufangen, beginnt die Verjährung erst mit dem Schluss des Jahres, in dem man von der Schenkung Kenntnis erlangt hat. Von diesem Zeitpunkt an beträgt die Verjährungsfrist drei Jahre. Der Pflichtteilsergänzungsanspruch kann längstens 30 Jahre nach seiner Entstehung geltend gemacht werden.

Hierzu zwei Beispiele:

1) Der Pflichtteilsberechtigte erfährt vom Tod des Erblassers am 04.05.2023. Er erfährt auch von Schenkungen zum Zeitpunkt des Todes des Erblassers. In diesem Fall beginnt die Verjährungsfrist am 31.12.2023 und endet am 31.12.2026.

2) Der Pflichtteilsberechtigte erfährt vom Tod des Erblassers am 04.05.2023. Von den Schenkungen des Erblassers erfährt er erst am 18.12.2031. Seit dem Tod des Erblassers sind bereits mehr als 3 Jahre vergangen. Da er erst ca. 8 Jahre nach dem Tod des Erblassers von den Schenkungen erfahren hat, beginnt die dreijährige Verjährungsfrist erst mit Ende dieses Jahres zu laufen. Die Verjährungsfrist beginnt somit am 31.12.2031 und endet am 31.12.2034. Die absolute zeitliche Höchstgrenze des § 199 Abs. 3a BGB von 30 Jahren ist noch gewahrt.

Was ist eine Schenkung ?

Wenn die Oma ihrem Enkel 10 Euro schenkt, versteht man das laienhaft als Schenkung. Und auch rechtlich handelt es sich um eine Schenkung. Die Schenkung zeichnet sich dadurch aus, dass sie ohne Gegenleistung erfolgt. Der Beschenkte erhält das Geschenk, ohne etwas dafür tun zu müssen (so auch die Definition in § 516 BGB).

Wird eine teilweise Gegenleistung erwartet oder ist die Gegenleistung bereits erbracht, spricht man von einer gemischten Schenkung.

Die Gegenleistung ist jedoch geringer als das Geschenk, so dass ein unentgeltlicher Teil verbleibt.

Um bei unserem Beispiel zu bleiben: Die Großmutter verkauft ihrem Enkel ihr Auto, das noch 5.000 Euro wert ist, für 2.500 Euro. Die Schenkung beträgt in diesem Fall 2.500 Euro. Der Schenkungsanteil, der ergänzungspflichtig sein könnte, beträgt nun theoretisch 2.500 Euro.

Zuwendungen unter Ehegatten

Wenn sich Ehepartner während ihrer Ehe etwas schenken, kann es sich entweder um eine ergänzungspflichtige Schenkung oder um eine nicht ergänzungspflichtige ehebedingte Zuwendung handeln. Grundsätzlich können Zuwendungen unter Ehepartnern durchaus als ergänzungspflichtige Zuwendungen angesehen werden. In der Regel dürften Zuwendungen unter Ehepartnern laut BGH nicht als Schenkungen zu sehen sein.

Erfolgt die Zuwendung jedoch um der Ehe willen und als Beitrag zur Verwirklichung oder Ausgestaltung, Erhaltung oder Sicherung der ehelichen Lebensgemeinschaft, kann eine ehebedingte Zuwendung oder eine nicht ergänzungspflichtige Zuwendung unter Ehepartnern vorliegen.

Entscheidend ist, ob die Zuwendung „objektiv unentgeltlich“ erfolgt oder nicht. Leistet der Ehegatte eine Zuwendung, weil er sich davon den Fortbestand der Ehe verspricht, liegt eine andere Motivation vor als bei einer bloßen Schenkung. In diesem Fall fehlt es an der objektiven Unentgeltlichkeit und die Zuwendung ist nicht ergänzungspflichtig.

Warum ist die 10-Jahres-Frist bei Schenkungen wichtig?

Liegt eine Schenkung vor, so ist diese bei der Berechnung des Pflichtteilsergänzungsanspruchs nicht uneingeschränkt zu berücksichtigen. Nur Schenkungen, die der Erblasser bis zu 10 Jahre vor seinem Tod vorgenommen hat, sind für den Pflichtteilsergänzungsanspruch zu berücksichtigen.

Abschmelzungsmodell

Innerhalb dieses 10-Jahres-Zeitraums unterliegen die Schenkungen dem sogenannten Abschmelzungsmodell. Während Schenkungen, die der Erblasser bis zu einem Jahr vor seinem Tod gemacht hat, mit ihrem vollen Wert ergänzungspflichtig sind, verringert sich dieser Wert mit jedem Jahr um 10 % (§ 2325 Abs. 3 Satz 1 BGB). Sind mehr als 10 Jahre vergangen, ist eine Schenkung nicht mehr zu berücksichtigen (§ 2325 Abs. 3 Satz 2 BGB).

Das bedeutet, dass mit jedem Jahr, das zwischen der Schenkung und dem Tod des Erblassers liegt, 10% weniger des Wertes der Schenkung ergänzungspflichtig sind.

Daraus ergibt sich folgende Tabelle:

| Zeitpunkt der Schenkung | Berücksichtigung des Wertes der Schenkung |

| Bis zu einem Jahr vor dem Tod des Erblassers | 100% |

| Ein bis zwei Jahre vor dem Tod des Erblassers | 90% |

| Zwei bis drei Jahre vor dem Tod des Erblassers | 80% |

| Drei bis vier Jahre vor dem Tod des Erblassers | 70% |

| Vier bis fünf Jahre vor dem Tod des Erblassers | 60% |

| Fünf bis 6 Jahre vor dem Tod des Erblassers | 50% |

| 6 bis 7 Jahre vor dem Tod des Erblassers | 40% |

| 7 bis 8 Jahre vor dem Tod des Erblassers | 30% |

| 8 bis 9 Jahre vor dem Tod des Erblassers | 20% |

| 9 bis 10 Jahre vor dem Tod des Erblassers | 10% |

| Mehr als 10 Jahre vor dem Tod des Erblassers | 0% |

Hierzu zwei Beispiele:

1) Der Erblasser hat seinem besten Freund 3 Monate vor seinem Tod ein Geldgeschenk über 50.000 Euro gemacht. In diesem Fall wäre der gesamte Wert der Schenkung für den Pflichtteilsergänzungsanspruch heranzuziehen.

2) Der Erblasser hat seinem besten Freund 6,5 Jahre vor seinem Tod ein Geldgeschenk über 75.000 Euro gemacht. In diesem Fall wären nur 40% des Wertes der Schenkung für den Pflichtteilsergänzungsanspruch, also 30.000 Euro, heranzuziehen.

Beginn der Abschmelzung bzw. der Zehnjahresfrist

Aus § 2325 Abs. 3 Satz 2 BGB ergibt sich, dass eine Schenkung nicht mehr ergänzungspflichtig ist, wenn zwischen dem Tod des Erblassers und der Leistung des verschenkten Gegenstandes 10 Jahre verstrichen sind. Das bedeutet, dass für die Abschmelzung und die Frage, ob eine Schenkung noch ergänzungspflichtig ist, der Tag maßgeblich ist, an dem die Schenkung vollzogen wurde.

Der Tag, an dem eine Schenkung angekündigt wurde, deren Vollzug aber z.B. bei Immobilien und Grundstücken u.a. wegen der Eintragung ins Grundbuch einige Wochen nach der Ankündigung liegt, bleibt unbeachtlich. Für den Beginn der Abschmelzung ist allein auf den Tag abzustellen, an dem die Schenkung vollzogen wurde.

Besonderheiten bei Nießbrauch und Wohnrecht an Immobilien

Wenn Erblasser Immobilien, also Wohnungen und Häuser, verschenken, besteht die Möglichkeit, dass sich der verschenkende zukünftige Erblasser ein Wohnrecht oder ein Nießbrauchrecht an der Immobilie eintragen lässt, das Eigentum an der Immobilie aber ansonsten auf den Beschenkten übergeht. Damit geht die Immobilie zwar in das Eigentum des Beschenkten über, der Erblasser kann sie aber in einer gewissen Form nutzen. Beim Wohnrecht darf der Schenker die Immobilie im vereinbarten Rahmen bewohnen. Der Nießbrauch gewährt ein umfassendes, auch wirtschaftliches, Nutzungsrecht an einer Immobilie. Dazu gehört auch die Möglichkeit der Vermietung, deren Miete dem Nießbraucher, also dem Erblasser, zugutekommt.

Bei einem eingeräumten Nießbrauch beginnt die 10-jährige Abschmelzungsfrist nicht mit dem Vollzug der Schenkung, da dem Erblasser noch alle Nutzungsmöglichkeiten zustehen. Erst mit der Beendigung des Nießbrauchrechts bzw. der Löschung aus dem Grundbuch beginnt die Abschmelzung.

Bei einem Wohnrecht beginnt die Abschmelzungsfrist ebenfalls nicht mit dem Vollzug der Schenkung. Etwas anderes gilt jedoch, wenn die Immobilie größer ist und der Erblasser sich nur für einen Teil der Immobilie ein Wohnrecht hat eintragen lassen. Handelt es sich z.B. um ein Mehrfamilienhaus und der Erblasser hat nur das Wohnrecht an einer Wohnung, so beginnt die 10-jährige Abschmelzungsfrist bereits mit dem Vollzug der Schenkung.

Besonderheiten bei Schenkungen unter Ehepartnern

Eine Besonderheit gilt auch bei Schenkungen unter Ehepartnern. Sind Schenkungen als solche zu qualifizieren und unterliegen diese auch der Pflichtteilsergänzung, ist die Regelung des § 2325 Abs. 3 Satz 3 BGB zu beachten. Bei Schenkungen unter Ehepartnern beginnt die Zehnjahresfrist nicht mit dem Vollzug der Schenkung, sondern mit der Auflösung der Ehe, sei es durch Scheidung oder Tod eines Ehepartners.

Hintergrund dieser gesetzlichen Regelung ist, dass trotz der Schenkung an den Ehepartner der jeweils schenkende Ehepartner aufgrund der Nähe der Ehe noch eine Art faktische Nutzungsmöglichkeit des Geschenks hat und die Folgen seiner Schenkung nicht unbedingt spürt. Da die Gefahr der Benachteiligung von Pflichtteilsberechtigten besonders groß erscheint, hat der Gesetzgeber einen zeitlich erweiterten Umgehungsschutz geschaffen.

Welche Schenkungen zählen nicht?

Nicht jede Schenkung des Erblassers innerhalb der letzten 10 Jahre vor seinem Tod löst einen Pflichtteilsergänzungsanspruch aus. Nach § 2330 BGB sind Pflicht- und Anstandsschenkungen nicht ergänzungspflichtig, da solche Schenkungen eine besondere Beziehung zwischen Erblasser und Beschenktem voraussetzen, die geschützt werden soll. Erhält der Pflichtteilsberechtigte Pflicht- oder Anstandsschenkungen, so mindern diese seinen Pflichtteilsergänzungsanspruch ebenso nicht.

Pflichtschenkungen – sittliche bzw. moralische Pflicht

Pflichtschenkungen werden vom Erblasser aufgrund einer sittlichen Pflicht an den Beschenkten gemacht. Die Pflichtschenkung muss derart geboten sein, dass ihre Unterlassung als Verletzung einer sittlichen Pflicht des Erblassers anzusehen ist. Dies bedeutet, dass man praktisch moralisch verpflichtet ist, eine solche Schenkung zu erbringen, da man, wenn man die Schenkung nicht erbringt, eine moralische Pflicht verletzen würde.

Was genau unter einer Pflichtschenkung zu verstehen ist, wird im Gesetz nicht definiert. Die Definition dessen, was als Pflichtschenkung zu qualifizieren ist, obliegt daher den Gerichten und ihrer Rechtsprechung. Gründe, die eine Pflichtschenkung rechtfertigen können, sind z.B.:

- jahrelange unentgeltliche Pflege, insbesondere, wenn pflegende Angehörige durch die Pflege in finanzielle Not geraten sind

- langjährige unentgeltliche Mitarbeit im Familienbetrieb

- langjährige unentgeltliche Haushaltsführung

- Sicherung des Lebensunterhalts des Partners

- Absicherung des Partners im Alter

Die Prüfung, ob ein Pflichtschenkung tatsächlich rechtlich haltbar ist, und der Stellenwert einer Pflichtschenkung können im Zusammenhang mit dem Pflichtteilsergänzungsanspruch von Bedeutung sein. Nicht selten machen Pflichtschenkungen einen nicht unerheblichen Teil des Vermögens des Erblassers aus oder beziehen sich auf Vermögensgegenstände, deren Wert einen nicht unerheblichen Teil des Vermögens ausmacht.

So hat die Rechtsprechung durchaus schon Pflichtschenkungen von Wohnungen oder der Hälfte des Vermögens des Erblassers als rechtmäßig anerkannt. Allerdings kommt es bei Pflichtschenkungen immer auf den Einzelfall an und es ist daher genau zu prüfen, ob eine solche Pflichtschenkung auch rechtmäßig ist.

Erlangen Erben und Pflichtteilsberechtigte Kenntnis von einer nicht unerheblichen Pflichtschenkung, die sich erheblich auf ihren Pflichtteil oder Pflichtteilsergänzungsanspruch auswirkt, und haben sie Zweifel an deren Rechtmäßigkeit, empfiehlt sich eine rechtliche Prüfung der Zulässigkeit einer Pflichtschenkung. Für eine solche Prüfung sollten sich die Betroffenen in jedem Fall an einen auf das Erbrecht spezialisierten Rechtsanwalt wenden.

Anstandsschenkungen – Schenkungen aus besonderem Anlass

Anstandsschenkungen werden vom Erblasser vorgenommen, weil hierfür eine gewisse soziale Anstandspflicht besteht. Würde der Erblasser diese Anstandsschenkungen unterlassen, obwohl sie in gleichgestellten sozialen Kreisen geboten sind, würde dies für ihn einen Verlust an Achtung und Ansehen in seinem sozialen Umfeld bedeuten. Soziale, gesellschaftliche und lokale Verhältnisse der Beteiligten sind einzubeziehen.

Anstandsschenkungen sind zum einen Schenkungen zu besonderen Anlässen, zum anderen Schenkungen zu besonderen Tagen.

Besondere Anlässe können sein:

- Hochzeit

- Geburt

- Taufe

- Kommunion, Konfirmation sowie weitere religiöse Anlässe

- Jubiläum

- Schulabschluss, bestandene Ausbildung oder Studienabschluss

Besondere Tage können sein:

- Geburtstag, Namenstag

- Weihnachten

Weitere rechtmäßige Zuwendungen:

- Taschengeld

- Trinkgeld

Bei Anstandsschenkungen handelt es sich in der Regel nur um Zuwendungen von geringem Wert. Im Gegensatz zur Pflichtschenkung dürfte eine Anstandsschenkung nicht mehr vorliegen, wenn der Erblasser größere Vermögensbestandteile, etwa die Hälfte seines Vermögens, als Anstandsschenkung verschenkt haben will. Sofern der Erblasser besonders wertvolle Zuwendungen, wie etwa Miteigentumsanteile an Grundstücken, als vermeintliche Anstandsschenkung bezeichnen will, dürfte das Vorliegen einer Anstandsschenkung zu verneinen sein.

Übermaßverbot

Besteht bei Anstandsschenkungen eine gewisse soziale Verpflichtung oder bei Pflichtschenkungen eine gewisse sittliche Pflicht, so dürfen beide Schenkungsarten nicht übermäßig sein, auch wenn im übrigen die Voraussetzungen einer Pflicht- oder Anstandsschenkung erfüllt sind. Überschreitet die Pflicht- oder Anstandsschenkung das gebotene Maß, so ist nicht mehr von einer solchen Schenkung auszugehen und eine Anwendung des § 2330 BGB scheidet aus. Der das gebotene Maß übersteigende Teil der Schenkung ist dann ergänzungspflichtig.

Wie wird der Wert einer Schenkung bei der Berechnung der Pflichtteilsergänzung berücksichtigt?

Liegt eine Schenkung vor, die bis zu 10 Jahre vor dem Tod des Erblassers getätigt wurde und als ergänzungspflichtig zu qualifizieren ist, stellt sich neben der Anwendung des Abschmelzungsprinzips die Frage, in welcher Höhe die Schenkung zu bewerten ist. Hierfür können letztlich zwei unterschiedliche Zeitpunkte maßgeblich sein: der Zeitpunkt des Vollzugs der Schenkung oder der Zeitpunkt des Erbfalls. Beide Bewertungszeitpunkte sind je nach Art des Schenkungsgegenstandes möglich.

Zu unterscheiden ist, ob es sich um sog. verbrauchbare (§ 92 Abs. 1 BGB) oder nicht verbrauchbare bzw. sonstige Sachen handelt. Verbrauchbare Sachen sind solche, die sich mit der Zeit verbrauchen, wie z.B. Geld oder Wertpapiere. Nicht verbrauchbare Sachen sind z.B. Immobilien, Grundstücke oder Unternehmensanteile.

Bei verbrauchbaren Sachen ist der Wert zum Zeitpunkt der Schenkung maßgebend. Wenn Sie z.B. drei Jahre vor dem Tod des Erblassers 5.000 Euro als Schenkung erhalten haben, gilt ein Wert von 5.000 Euro grundsätzlich als ergänzungspflichtig.

Bei nicht verbrauchbaren Gegenständen ist für die Berechnung des Wertes einer ergänzungspflichtigen Schenkung der Wert zum Zeitpunkt des Erbfalls maßgebend. Dabei ist jedoch das sog. Niederstwertprinzip zu beachten (§ 2325 Abs. 2 Satz 2 Halbsatz 2 BGB). War der Wert z.B. eines Grundstücks zum Zeitpunkt der Schenkung niedriger als zum Zeitpunkt des Erbfalls, so ist der niedrigere Wert anzusetzen.

Inflationsbereinigung nach dem Verbraucherpreisindex

Da zwischen dem Erbfall und dem Vollzug der Schenkung einige Zeit vergehen kann, muss der Wert einer Schenkung, wenn es auf den Zeitpunkt der Schenkung ankommt, an die Inflation angepasst werden. Hierzu wird der vom Statistischen Bundesamt ermittelte Verbraucherpreisindex (VPI) aller privaten Haushalte herangezogen. Dies gilt insbesondere für verbrauchbare, aber auch für nicht verbrauchbare Gegenstände, wenn nach dem Niederstwertprinzip der niedrigere Wert im Zeitpunkt des Vollzugs der Schenkung anzusetzen ist.

Hierzu ein Beispiel zur Indexierung und zum Abschmelzungsprinzip:

Der Erblasser A schenkt seinem Sohn B im Juni 2016 einen Betrag von 125.000 Euro ohne Gegenleistung und nicht als Pflicht-/Anstandsschenkung. Erblasser A verstirbt im Januar 2023 (zwischen Schenkung und Erbfall liegen 6 Jahre und 7 Monate).

Der Verbraucherpreisindex (VPI) beträgt im Juni 2016 (Zeitpunkt der Schenkung) 95,2 und im Januar 2023 (Zeitpunkt des Erbfalls) 114,3. Die prozentuale Veränderung des VPI zwischen dem Zeitpunkt der Schenkung und dem Zeitpunkt des Erbfalls beträgt 20,06 %. Der indexierte Wert beträgt zum Zeitpunkt des Erbfalls 150.075 Euro (VPI-Veränderung 20,06 Prozent; 125.000 Euro x 1,2006).

Auf den indexierten Wert ist schließlich das Abschmelzungsprinzip anzuwenden. Da zwischen Schenkung und Erbfall mehr als 6 Jahre vergangen sind, ist dieser indexierte Betrag um 60 Prozent abzuschmelzen bzw. sind noch 40 Prozent ergänzungspflichtig.

Von der Schenkung wären somit 60.030 Euro ergänzungspflichtig.

Häufig gestellte Fragen

Was ist der Pflichtteilsergänzungsanspruch?

Der Pflichtteilsergänzungsanspruch ist ein Ergänzungsanspruch zum Pflichtteil, der sicherstellt, dass Schenkungen des Erblassers bis zu 10 Jahre vor seinem Tod bei der Berechnung des Pflichtteils berücksichtigt werden. Damit soll verhindert werden, dass der Erblasser durch Schenkungen seinen Nachlass so verringert, dass der Pflichtteilsberechtigte nur noch einen geringeren Anteil erhält und der Pflichtteilsanspruch dadurch unterlaufen wird.

Wer kann den Pflichtteil geltend machen?

Der Anspruch steht den Pflichtteilsberechtigten zu, also den Kindern, dem Ehepartner oder Lebenspartner sowie den Eltern des Erblassers (nur, wenn der Erblasser keine Kinder hatte). Diese Personen müssen zum Kreis der Pflichtteilsberechtigten gehören, unabhängig davon, ob sie tatsächlich enterbt wurden oder nicht.

Wer ist Schuldner des Pflichtteilsanspruchs?

Schuldner des Anspruchs sind in der Regel die Erben des Erblassers, entweder der Alleinerbe oder die Erbengemeinschaft. Reicht der Nachlass nicht aus, können auch Beschenkte in Anspruch genommen werden.

Wann verjährt der Pflichtteilsanspruch?

Die Verjährungsfrist beträgt drei Jahre und beginnt mit dem Schluss des Jahres, in dem der Pflichtteilsberechtigte von der Schenkung und dem Tod des Erblassers Kenntnis erlangt. Unabhängig von dieser Kenntnis kann der Anspruch jedoch höchstens 30 Jahre nach dem Tod des Erblassers geltend gemacht werden.

Warum ist die 10-Jahres-Frist bei Schenkungen wichtig?

Für den Pflichtteilsergänzungsanspruch werden nur Schenkungen berücksichtigt, die innerhalb von 10 Jahren vor dem Tod des Erblassers gemacht wurden. Nach dem Abschmelzungsprinzip wird der Wert der Schenkung mit jedem Jahr um 10 % reduziert.

Was ist das Abschmelzungsprinzip?

Das Abschmelzungsprinzip sieht vor, dass Schenkungen, die der Erblasser bis zu einem Jahr vor seinem Tod gemacht hat, zu 100 % berücksichtigt werden. Für jedes weitere Jahr, das zwischen der Schenkung und dem Tod des Erblassers liegt, wird der Wert der Schenkung um 10 % reduziert.

Wie wird der Wert einer Schenkung für den Pflichtteilsergänzungsanspruch berechnet?

Bei verbrauchbaren Gegenständen wie Geld wird der Wert zum Zeitpunkt der Schenkung zugrunde gelegt. Bei nicht verbrauchbaren Gegenständen wie Immobilien wird in der Regel der Wert zum Zeitpunkt des Erbfalls berücksichtigt. War der Wert eines nicht verbrauchbaren Gegenstandes zum Zeitpunkt der Schenkung jedoch niedriger, wird nach dem Niederstwertprinzip nur dieser niedrigere Wert angesetzt.

Was sind Pflicht- und Anstandsschenkungen?

Pflichtschenkungen werden aufgrund einer moralischen Verpflichtung gemacht, Anstandsschenkungen aufgrund einer sozialen Verpflichtung, z.B. bei Hochzeiten oder Geburtstagen. Beide Schenkungsarten sind nicht pflichtteilsergänzungspflichtig, es sei denn, sie übersteigen das angemessene bzw. gebotene Maß.

Welche Besonderheiten gelten bei Schenkungen unter Ehepartnern?

Bei Schenkungen unter Ehepartnern beginnt die 10-Jahres-Frist erst mit der Auflösung der Ehe, sei es durch Scheidung oder Tod. Schenkungen, die der Verwirklichung der ehelichen Lebensgemeinschaft dienen, sind grundsätzlich nicht ergänzungspflichtig. Im Einzelfall kann aber etwas Anderes gelten.

Wie wird der Pflichtteilsergänzungsanspruch bei Nießbrauch und Wohnrecht an Grundstücken behandelt?

Hat sich der Erblasser bei der Schenkung einer Immobilie ein Nießbrauchs- oder Wohnrecht vorbehalten, so beginnt die 10-Jahres-Frist erst mit dem Wegfall dieses Rechts. Bei Teilnutzungsrechten, wie z.B. einem Wohnrecht an einer einzelnen Wohnung in einem Mehrfamilienhaus, beginnt die Frist jedoch bereits mit dem Vollzug der Schenkung.

Können gegen den Beschenkten Ansprüche geltend gemacht werden?

Kommt wegen einer Schenkung eine Pflichtteilsergänzung in Frage, haftet hier zunächst stets der Erbe und nicht der jeweils Beschenkte. Das Gesetz räumt allerdings Ausnahmen ein, in deren Rahmen der Erbe von der Erfüllung des Pflichtergänzungsanspruchs befreit ist. Dann entsteht dem Pflichtteilsberechtigten subsidiär ein Anspruch gegen den Beschenkten.

Solche Ausnahmen liegen vor, wenn der Nachlass nicht zur Befriedigung des Anspruchs genügt oder der Erbe lediglich zum Teil oder auf den Nachlass beschränkt haftet. Auch kann der Erbe die Ergänzung zugunsten seines eigenen Pflichtteils verweigern(§ 2328). Nicht abschließend in der Rechtsprechung geklärt ist, ob der Erbe durch Zahlungsunfähigkeit von seiner Verpflichtung entbunden wird.

Soll der Beschenkte in die Haftung genommen werden, muss beachtet werden, dass kein Zahlungs-, sondern ein Herausgabeanspruch vorliegt. Dieser berechtigt zur Zwangsvollstreckung der geschenkten Sache. Wurde Geld verschenkt, kann dessen Zahlung gefordert werden. Möchte der Beschenkte den Gegenstand nicht herausgeben, kann er dessen Beanspruchung durch die Entrichtung einer Zahlung über den festgelegten Gegenwert abwenden.

Gibt es eine Verjährungsfrist für dein Anspruch gegen den Beschenkten?

Der Pflichtteilsergänzungsanspruch gegen den Begünstigten der Schenkung ist laut Gesetz von einer Sonderverjährung nach § 2332 Abs. 1 BGB betroffen. Damit beträgt die Verjährungsfrist drei Jahre und beginnt, unabhängig von der Kenntnis über den eventuellen Anspruch, mit dem Zeitpunkt des Erbfalls. Es gilt zu beachten, dass die Verjährung des Anspruchs gegen den Beschenkten nicht durch eine gerichtliche Pflichtteilsergänzungsforderung gegen den Erben gestoppt wird. Dies ist nur der Fall, wenn der Beschenkte gleichzeitig auch als Erbe auftritt. Gibt es mehrere relevante Beschenkung, kann der Antragsteller die Klage gegen den Beschenkten, der zeitlich gesehen zuletzt begünstigt wurde, mit einer Feststellungsklage verbinden und somit die Verjährung der Ansprüche gegen andere Beschenkte verhindern.

Welche Rolle spielen Pflegeverpflichtungen als Gegenleistung?

Pflegeverpflichtungen sind, insbesondere wenn sie detailliert und konkret vertraglich ausgestaltet wurden und tatsächlich erbracht wurden, in jedem Fall als Gegenleistung zu betrachten. Nicht eindeutig ist der Fall, wenn zur Zeit der Schenkung keine Pflege nötig ist, nicht in Aussicht steht und möglicherweise niemals notwendig sein wird.

Der BGH hat sich hierzu geäußert((Urt. v. 28.9.2016 – IV ZR 513/15, Rn. 11) und entschieden, dass nicht die reale Entwicklung maßgeblich ist, sondern vielmehr die subjektive Einschätzung der Vertragsparteien zum Zeitpunkt des Abschluss. Um den Wert der Pflegeleistung adäquat quantifizieren zu können, ist der § 36 Abs. 3 SGB X hilfreich. Auch ein pauschaler Stundenlohn von 11 Euro ist nach Ansicht der Oberfinanzdirektion Frankfurt angemessen (ZEV 2017, 431; DStR 2017, 1661).

Ergeben sich Besonderheiten, wenn Widerrufs- bzw. Rückfallklauseln vertraglich festgelegt sind?

Zuwendungen im Rahmen einer Schenkung, die Widerrufs- oder Rückfallklauseln erhält, werden durch diese in ihrem Wert gemindert. Dies ist darin begründet, dass derartige Gegenstände oftmals nur erschwert oder nicht wirtschaftlich genutzt werden können. Noch ist die Rechtsprechung nicht eindeutig und lässt offen, wie exakt derartige Einschränkungen einberechnet werden müssen. Eine individuelle Bewertung, die Prognosen zur Lebenserwartung des Schenkers und die jeweilige Wahrscheinlichkeit, dass die Rückübertragung auch tatsächlich durchgeführt wird, ist unerlässlich.

Einige obergerichtliche Entscheidungen schlagen auch eine pauschale Minderung des Werts um 10% vor (siehe z.B. OLG Düsseldorf, Urt. v. 17.02.1999, 9 U 125/98, MittRhNotK 2000, 208; OLG Koblenz, NJW-RR 2002, 512; OLG Hamm, Urt. v. 22.02.05, 10 U 134/04, unter II.4.a.)

Was bedeutet „gemischte Schenkung“?

Eine sogenannte gemischte Schenkung liegt dann vor, wenn es für die übereigneten Güter zwar einen Gegenleistung gab, diese aber nicht den gesamten Wert der Ursprungsleistung deckt. Dann kann der unentgeltliche Teil, also der Schenkungsanteil des Geschäfts, für den Pflichtteilsergänzungsanspruchs geltend gemacht werden.

Das Konzept der gemischten Schenkung ist häufig nicht ganz eindeutig festzustellen – schließlich können die Vertragsparteien nach dem Grundsatz der subjektiven Äquivalenz zunächst eigenständig festlegen, welche Leistung welchen Wert für sie persönlich hat. Um der Willkür hier aber nicht Tür und Tor zu öffnen, gibt es Richtlinien der Rechtsprechung: Der Wille der Vertragspartner ist nicht mehr bindend, wenn die Wertfestlegung objektiv betrachtet keine sinnvolle Grundlage hat. Gibt es gar grobe Abweichungen zwischen objektiv nachvollziehbarem und individuell festgelegtem Wert, wird nach aktueller Rechtsprechung des BGH von einer bewussten Verständigung zwischen Erblasser und Empfänger ausgegangen.

Ist auch die unentgeltliche Überlassung von Wohnraum relevant?

Lässt der Erblasser Dritte mietfrei in einer Wohnung oder einer ganzen Immobilie wohnen, möglicherweise auch über einen längeren Zeitraum, stellt sich hier oft die Frage, ob sich dieses Rechtsgeschäft als Schenkung klassifizieren lässt. Die Antwort ist eindeutig: Schon häufig hat der Bundesgerichtshof klargestellt, dass es sich um eine Leihe und somit keine Schenkung handelt (siehe z.B. am aktuellsten BGH, Urt. v. 27.01.2016, XII ZR 33/15). Eine Grundlage für den Pflichtteilsergänzungsanspruch ist also nicht gegeben.